Wystawienie faktury wydaje się prostym procesem. Ustalamy kwotę netto, z tego obliczamy podatek i otrzymujemy sumę do zapłaty od kontrahenta. Tymczasem w wielu przypadkach okazuje się, że mimo tych samych danych, na fakturach występują groszowe różnice w kwocie podatku, wartości netto czy wartości brutto? Czy takie rozbieżności oznaczają, że program do wystawiania faktur wykonuje błędne obliczenia? Odpowiedź brzmi NIE. Różnice wynikają z zastosowanej metody przeliczania cen. W ustawie o VAT omówione są dwa sposoby obliczania podatku: od kwot netto lub od kwot brutto. Wybór metody jest pozostawiony przedsiębiorcy, ale zależy przede wszystkim od profilu prowadzonej działalności i typu nabywcy. Pierwsza ma zastosowanie wówczas, gdy zgodnie z ustaleniami między stronami transakcji, należność można dodatkowo zwiększyć o kwotę VAT. Natomiast, jeśli należność wynikająca z faktury jest ostateczną kwotą, którą sprzedawca otrzyma, to wówczas zastosowanie ma druga z metod.

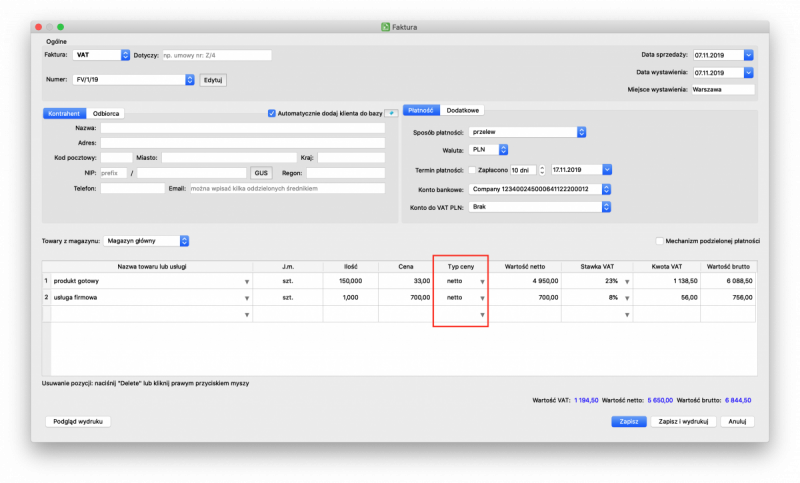

W programie FakturaLight możliwe jest wystawianie dokumentów sprzedażowych, magazynowych oraz zakupowych w następujących trybach obliczeń:

- od cen netto (dla każdej pozycji osobno lub dla każdej stawki osobno)

- od cen brutto (dla każdej pozycji osobno lub dla każdej stawki osobno)

- mieszanym - każda pozycja indywidualny tryb

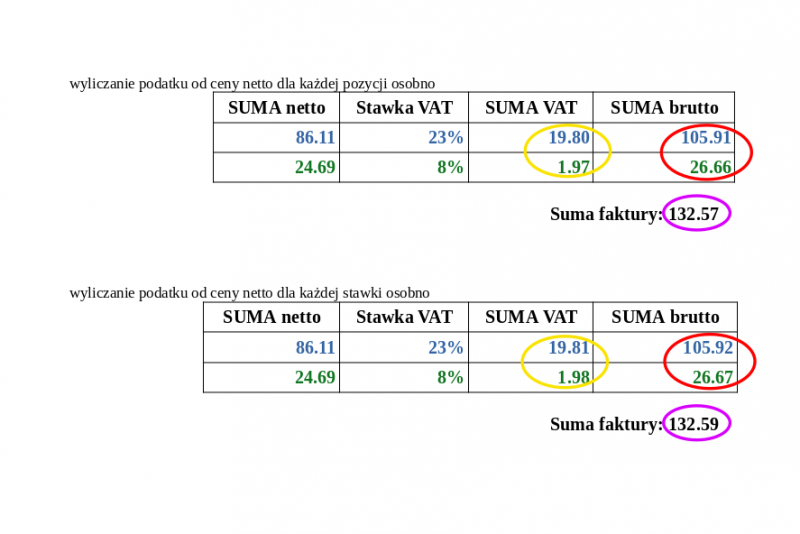

Wyliczenia na fakturze od kwoty netto

W transakcjach, gdzie udział bierze dwa podmioty będące podatnikami podatku VAT, najczęściej podatek jest obliczany od kwoty netto, czyli metodą „od sta” i to cena netto jest ceną bazową na fakturach. Jednym z ważniejszych czynników determinujących takie działanie jest prawo do odliczenia kwoty podatku VAT naliczonego w późniejszych rozliczeniach, wykazywane między innymi w JPK_VAT. Przedsiębiorca ponosząc wydatek bezpośrednio związany z prowadzoną działalnością, jest od razu zainteresowany wartością netto, gdyż to ona jest nominalnym kosztem uzyskania przychodu.

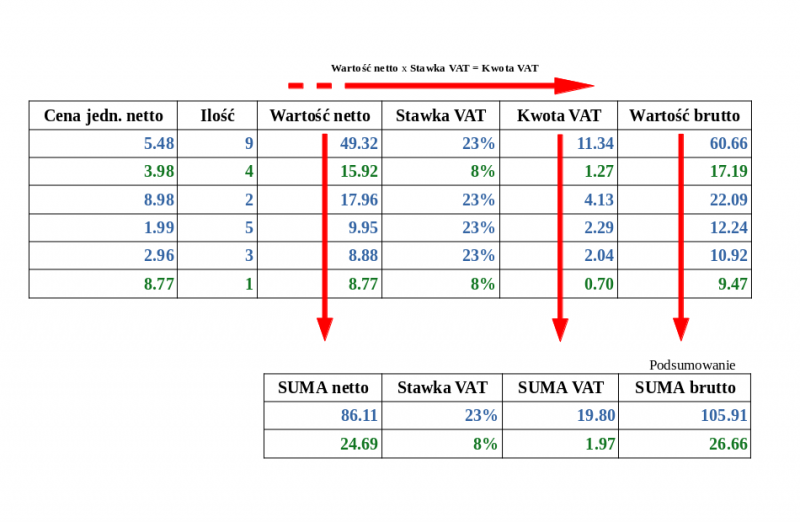

O schemacie obliczania podatku VAT od kwoty netto, osobno dla każdej pozycji mówi

Art. 106e ust.10 Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług

Podatnik może określić w fakturze również kwoty podatku dotyczące wartości poszczególnych dostarczonych towarów i wykonanych usług wykazanych w tej fakturze; w tym przypadku łączna kwota podatku może być ustalona w wyniku podsumowania jednostkowych kwot podatku.

W dalszej części będziemy analizować przykłady. Dla lepszego zobrazowania, dane odpowiadające stawce VAT 23% są zaznaczone na niebiesko , natomiast informacje dla stawki VAT 8% są wpisane kolorem zielonym .

Dla tego schematu najpierw obliczamy jednostkowe wartości netto dla każdego produktu:

dalej jednostkowe kwoty podatku VAT wszystkich pozycji występujących na fakturze:

oraz jednostkowe wartości brutto dla każdej z pozycji:

Mamy już gotowe jednostkowe wyliczenia dla każdej wprowadzonej na dokumencie pozycji. Następnym krokiem jest podsumowanie kolumny Wartość netto, Kwota VAT oraz Wartość brutto oraz zaprezentowanie wyników z podziałem na poszczególne stawki VAT.

Przeanalizujmy powyższe zestawienie danych. Z jednostkowych wartości netto 49.32 PLN, 15.92 PLN, 17.96 PLN, 9.95 PLN, 8.88 PLN i 8.77 PLN, obliczamy podatek VAT:

49.32 PLN x 0.23 = 11.34 PLN

15.92 PLN x 0.08 = 1.27 PLN

17.96 PLN x 0.23 = 4.13 PLN

9.95 PLN x 0.23 = 2.29 PLN

8.88 PLN x 0.23 = 2.04 PLN

8.77 PLN x 0.08 = 0.70 PLN

Następnie sumujemy jednostkowe wartości netto z jednostkowa kwotą podatku VAT, by uzyskać jednostkowe wartości brutto.

11.34 PLN + 49.32 PLN = 60.66 PLN

1.27 PLN + 15.92 PLN = 17.19 PLN

4.13 PLN + 17.96 PLN = 22.09 PLN

2.29 PLN + 9.95 PLN = 12.24 PLN

2.04 PLN + 8.88 PLN = 10.92 PLN

0.70 PLN + 8.77 PLN = 9.47 PLN

Ostatecznie sumujemy wartości netto

49.32 PLN + 17.96 PLN + 9.95 PLN + 8.88 PLN = 86.11 PLN

15.92 PLN + 8.77 PLN = 24.69 PLN

kwoty VAT

11.34 PLN + 4.13 PLN + 2.29 PLN + 2.04 PLN = 19.80 PLN

1.27 PLN + 0.70 PLN = 1.97 PLN

oraz wartości brutto

60.66 PLN + 22.09 PLN + 12.24 PLN + 10.92 PLN = 105.91 PLN

17.19 PLN + 9.47 PLN = 26.66 PLN

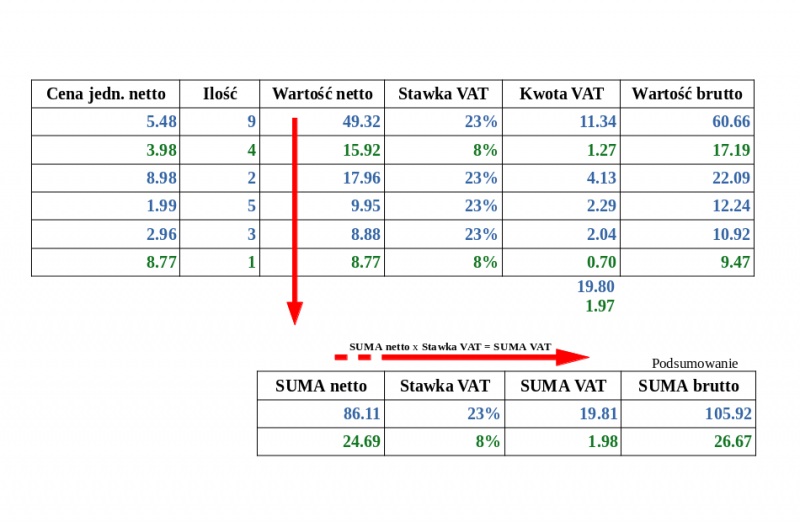

Przeanalizujmy teraz drugi schemat obliczania podatku VAT od kwoty netto, osobno dla każdej stawki, przedstawiony w

Art. 106e ust.1 pkt 13-14 Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług

Faktura zawiera(...)

13) sumę wartości sprzedaży netto, z podziałem na sprzedaż objętą poszczególnymi stawkami podatku i sprzedaż zwolnioną od podatku;

14) kwotę podatku od sumy wartości sprzedaży netto, z podziałem na kwoty dotyczące poszczególnych stawek podatku.

W tym wariancie początkowo obliczamy jednostkowe wartości netto poszczególnych pozycji

następnie sumujemy jednostkowe wartości netto z uporządkowaniem stawek VAT

stawka VAT 2: Wartość netto + Wartość netto + Wartość netto + (...) = Suma netto

(...)

i na końcu wyliczamy kwotę podatku VAT z posortowanych sum netto

stawka VAT2: Suma netto x Stawka %VAT2= Suma VAT2

(...)

W tym przypadku najpierw sumujemy kolejno wartości netto

49.32 PLN + 17.96 PLN + 9.95 PLN + 8.88 PLN = 86.11 PLN

15.92 PLN + 8.77 PLN = 24.69 PLN

Od kwot które otrzymaliśmy, obliczamy podatek VAT

86.11 PLN x 0.23 = 19.81 PLN

24.69 PLN x 0.08 = 1.98 PLN

W ostateczności uzyskujemy wartość brutto

86.11 PLN + 19.81 PLN = 105.92 PLN

24.69 PLN + 1.98 PLN = 26.67 PLN

Gdybyśmy zsumowali jednostkowe kwoty VAT, czyli 11.34 PLN + 4.13 PLN + 2.29 PLN + 2.04 PLN oraz 1.27 PLN + 0.70 PLN, to otrzymalibyśmy wynik odpowiednio 19.80 PLN i 1.97 PLN.

Jak widzimy powyżej, podatek obliczany z tych samych cen netto i ilości towarów, ale różnymi sposobami może dawać odmienne sumy brutto i kwoty VAT całego dokumentu. Przykładowe faktury opiewają na różne kwoty, w wyniku nieidentycznej kwoty podatku, ale obie są wystawione zgodnie z obowiązującym prawem.

Podatnik stosujący schemat obliczania podatku od ceny netto, powinien umieścić na fakturze cenę jednostkową netto i wartość sprzedaży netto jako obowiązkowe elementy faktury.

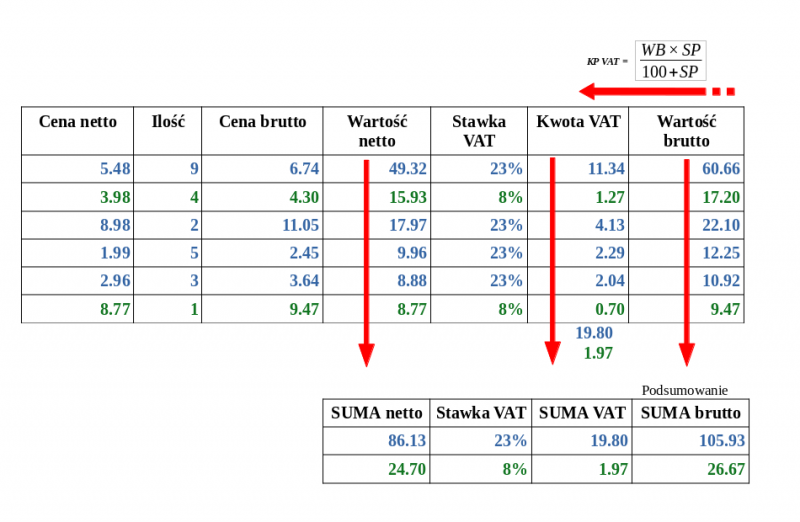

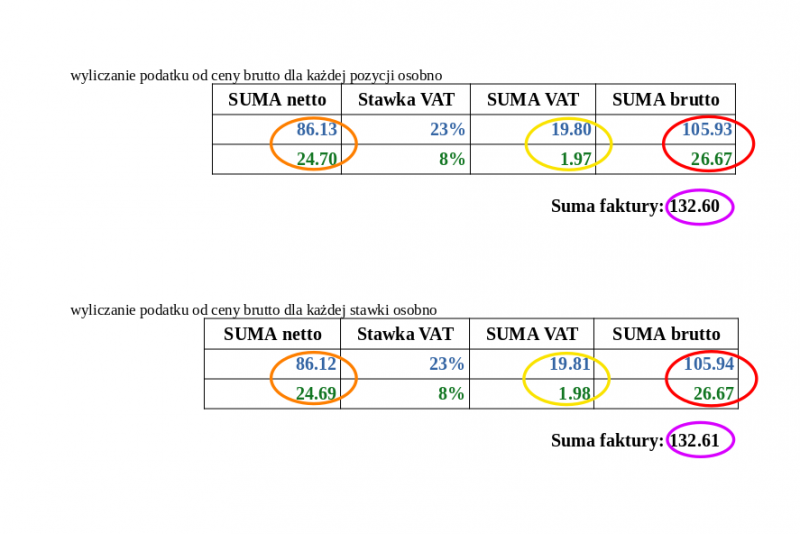

Wyliczenia na fakturze od kwoty brutto.

Na rynku detalicznym, w większości przypadków spotkamy się z obliczaniem podatku od kwoty brutto, czyli tak zwaną metodą „w stu”. W tej metodzie punktem wyjścia jest cena brutto, gdyż to ona jest informacją dla zwykłego konsumenta o wartości nabywanego towaru lub usługi. Podmiot zwolniony z podatku VAT nie jest zainteresowany jego wysokością, gdyż nie może go później odliczyć. Z tej metody korzystają również przedsiębiorcy, w przypadkach gdy zachodzi potrzeba kosmetycznej zmiany na fakturze - usunięcie niechcianego grosza z końcowej ceny produktu, np z 50,01 PLN na 50,00 PLN.

O tym schemacie mówi

Art. 106e ust. 7 Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług

7. Kwotę podatku w odniesieniu do dostarczanych towarów lub świadczonych usług objętych daną stawką podatku podatnik może obliczyć według następującego wzoru:

KP = WB x SP / (100 + SP)

gdzie:

KP – oznacza kwotę podatku,

WB – oznacza wartość dostarczonych towarów lub wykonanych usług objętych stawką podatku, uwzględniającą kwotę podatku (wartość sprzedaży brutto),

SP – oznacza stawkę podatku.

Wykorzystamy dane z przykładów powyżej do analizy schematu obliczania podatku od kwoty brutto.

W schemacie liczenia podatku Vat z ceny brutto osobno dla każdej pozycji zaczynamy od wyliczenia jednostkowych wartości brutto.

następnie jednostkowe kwoty podatku ustalamy za pomocą rachunku w stu, przedstawionego w art. 106e ust. 7 ustawy o VAT

oraz jednostkowe wartości netto dla każdej z pozycji

Mamy już gotowe jednostkowe wyliczenia dla każdego produktu na fakturze. Dalej sumujemy kolumny Wartość netto, Kwota VAT oraz Wartość brutto z podziałem na poszczególne stawki VAT.

Z powyższych obliczeń (Ilość x Cena brutto) mamy wartości brutto dla każdego produktu i wynoszą ne kolejno 60.66 PLN, 17.20 PLN, 22.10 PLN, 12.25 PLN, 10.92 PLN i 9.47 PLN. Dla tych kwot obliczamy podatek VAT z użyciem powyższego wzoru:

60.66 PLN x 23 / (100 + 23) = 11.34 PLN

17.20 PLN x 8 / (100 + 8) = 1.27 PLN

22.10 PLN x 23 / (100 + 23) = 4.13 PLN

12.25 PLN x 23 / (100 + 23) = 2.29 PLN

10.92 PLN x 23 / (100 + 23) = 2.04 PLN

9.47 PLN x8 / (100 + 8) = 0.70 PLN

Z czego wynika, że wartości netto wynoszą odpowiednio

60.66 PLN – 11.34 PLN = 49.32 PLN

17.20 PLN – 1.27 PLN = 15.93 PLN

22.10 PLN – 4.13 PLN = 17.97 PLN

12.25 PLN – 2.29 PLN = 9.96 PLN

10.92 PLN – 2.04 PLN = 8.88 PLN

9.47 PLN – 0.70 PLN = 8.77 PLN

Ostatecznie sumujemy wartości netto

49.32 PLN + 17.97 PLN + 9.96 PLN + 8.88 PLN = 86.13 PLN

15.93 PLN + 8.77 PLN = 24.70 PLN

kwoty VAT

11.34 PLN + 4.13 PLN + 2.29 PLN + 2.04 PLN = 19.80 PLN

1.27 PLN + 0.70 PLN = 1.97 PLN

oraz wartości brutto

60.66 PLN + 22.10 PLN + 12.25 PLN + 10.92 PLN = 105.93 PLN

17.20 PLN + 9.47 PLN = 26.67 PLN

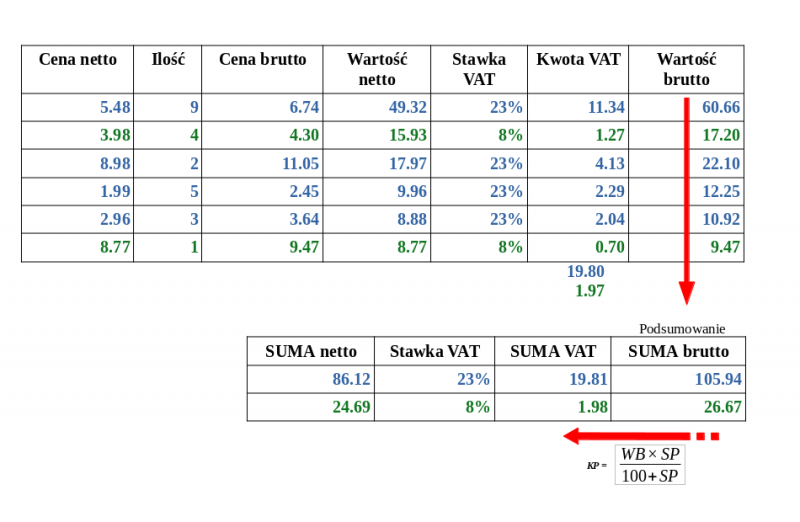

Przeanalizujmy teraz drugi schemat obliczania podatku VAT od kwoty brutto, ale dla każdej stawki osobno.

W tym wariancie początkowo obliczamy jednostkowe wartości brutto poszczególnych pozycji

następnie sumujemy jednostkowe wartości brutto z uporządkowaniem stawek VAT

stawka VAT 2: Wartość brutto + Wartość brutto + Wartość brutto + (...) = Suma brutto

(...)

i na końcu wyliczamy kwotę podatku VAT z posortowanych sum brutto:

Suma brutto x Stawka VAT2 / (100 + Stawka VAT2) = Suma VAT2

(...)

Z powyższej tabeli wynika, że suma brutto dla stawki 23% równa się 105.94 PLN, dla stawki 8% równa się 26.67 PLN. Z kwot które otrzymaliśmy, obliczamy sumy podatku VAT z użyciem powyższego wzoru:

105.94 PLN x 23 / (100 + 23) = 19.81 PLN

26.67 PLN x 8 / (100 + 8) = 1.98 PLN

Z czego wynika, że suma netto wynosi

105.94 PLN – 19.81 PLN = 86.12 PLN

26.67 PLN – 1.98 PLN = 24.69 PLN

Zgodnie z Ustawą o VAT, podatnik stosując tę metodę powinien umieścić na fakturze cenę jednostkową brutto i wartość sprzedaży brutto, o czym informuje

Art. 106e ust. 8 i 9 Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług

8. W przypadku gdy podatnik oblicza kwotę podatku zgodnie z ust. 7, zamiast ceny jednostkowej netto podatnik może wykazywać na fakturze cenę wraz z kwotą podatku (cenę jednostkową brutto), a zamiast wartości sprzedaży netto – wartość sprzedaży brutto.

9. W przypadku, o którym mowa w ust. 8, sumę wartości sprzedaży netto stanowi różnica między wartością sprzedaży brutto a kwotą podatku, z podziałem na poszczególne stawki podatku.

Z czego wynikają rozbieżności na fakturze?

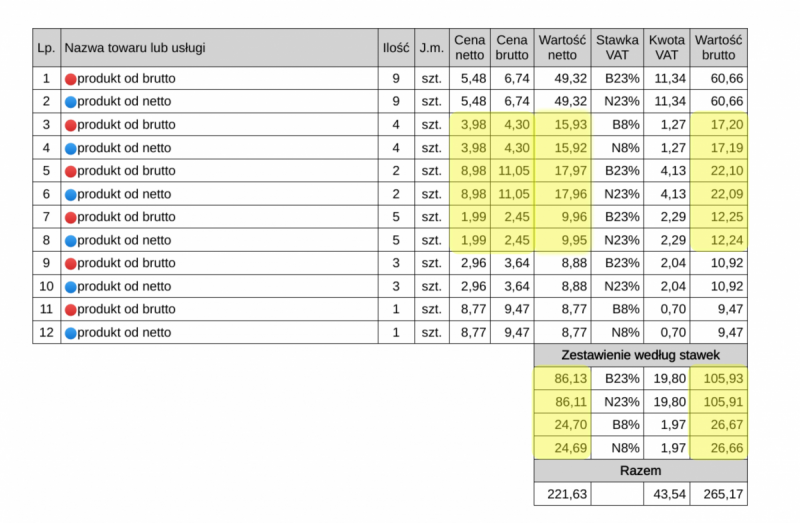

Sprawdźmy jak wyglądają podsumowania faktur, dla każdej z prezentowanych metod:

Dla niektórych kombinacji liczbowych różnice w ogóle nie muszą występować. W zaprezentowanym przez nas przypadku, końcowe kwoty różnią się od siebie mimo identycznych danych wejściowych. Są to jednak małe rozbieżności, nie mające większego wpływu na wysokość ostatecznych zobowiązań fiskalnych, ale mogące wzbudzać podejrzenia co do prawidłowości obliczeń. Z czego one wynikają?

W poszczególnych metodach, w trakcie kalkulacji zmienia się kierunek obliczeń i kolejność wykonywania działań. Operacje na liczbach wykonywane są z precyzją do 5-ciu miejsc po przecinku. Ponieważ najmniejszą jednostką monetarną w Polsce jest 1 grosz, zachodzi konieczność zaokrąglenia otrzymanych wyników, by ostateczne sumy na fakturze przedstawić z dokładnością do pełnych groszy. Według przepisów, wykonując operację zaokrągleń na liczbach, należy kierować się zasadą matematyczną, o której mowa w

Art. 106e. ust. 11 Ustawy z dnia 11 marca 2004 r. o podatku od towarów i usług

(...) Kwoty wykazywane w fakturze zaokrągla się do pełnych groszy, przy czym końcówki poniżej 0,5 grosza pomija się, a końcówki od 0,5 grosza zaokrągla się do 1 grosza.

Występujące groszowe różnice w kwocie podatku VAT, wartości netto czy wartości brutto to błędy zaokrągleń, których nie da się uniknąć.

Żaden ze schematów obliczania podatku VAT nie jest lepszy od drugiego. Każdy jest dobry w zależności od oczekiwań. A co warto zaznaczyć, to fakt, że Ustawa o VAT dopuszcza każdą z wyżej zaprezentowanych metod obliczania podatku i w każdym przypadku uznaje fakturę za prawidłowo wystawioną. Warto jednak zdawać sobie sprawę z istnienia różnic spowodowanych błędami zaokrągleń. Zachęcamy więc, aby poświęcić chwilę czasu na konfigurację metody obliczania podatku VAT w programie FakturaLight. Zanim przejdziemy do instrukcji, odpowiemy na pytanie:

Co się stanie, jeżeli wyliczenia przeprowadzimy metodą mieszaną?

Faktura metodą mieszaną występuje wówczas, gdy na jednym dokumencie zachodzi konieczność przeliczenia części pozycji od cen netto, a pozostałych od ceny brutto. Warto jednak zdawać sobie sprawę, że w takim przypadku rozbieżności kwotowe związane z błędami zaokrągleń mogą być większe. Co dla mniej doświadczonych użytkowników może stanowić podstawę do zakwestionowania poprawności obliczeń danej faktury, a nawet chęć wystawienia faktury korygującej. Trzeba jednak podkreślić, że taki schemat obliczania podatku VAT jest poprawny i dopuszczony przez ustawodawcę. Aby prawidłowo używać tej metody podczas wystawiania faktur, należy zapoznać się z odpowiednimi przepisami prawa.

Przeanalizujmy przykład faktury, na której produkty są przeliczane metodą mieszaną. Wykorzystamy te same dane, co w przykładach powyżej.

Dla lepszego porównania sposobów wyliczania podatku VAT, w programie do fakturowania FakturaLight zostały utworzone nowe stawki VAT, które oznaczają:

B23% - wyliczanie podatku od ceny brutto dla stawki 23%

N23% - wyliczanie podatku od ceny netto dla stawki 23%

B8% - wyliczanie podatku od ceny brutto dla stawki 8%

N8% - wyliczanie podatku od ceny netto dla stawki 8%

Spójrzmy na pary produktów 3 i 4, 5 i 6 oraz 7 i 8 (zaznaczone na żółto). Od razu rzucają się w oczy nieidentyczne groszowe końcówki w kolumnie wartość netto oraz wartość brutto. Mimo, że ceny, ilości oraz stawki podatku pozostają bez zmian, to wartość netto dla tych produktów różni się o 1 grosz. Podobną sytuację mamy w podsumowaniu, gdzie różnica ta zwiększa się już o 3 grosze. Wraz ze wzrostem liczby pozycji oraz zróżnicowania stawek podatkowych, te rozbieżności będą się również pogłębiały. Kontrahent, który otrzyma taką fakturę elektroniczną czy tradycyjną, może się zastanawiać nad powodem występujących na dokumencie różnic, gdyż nie będzie wiedział że zastosowano mieszaną metodę obliczania podatku VAT. Aby uniknąć takich sytuacji, zalecamy stosowanie tej metody jedynie w uzasadnionych przypadkach.

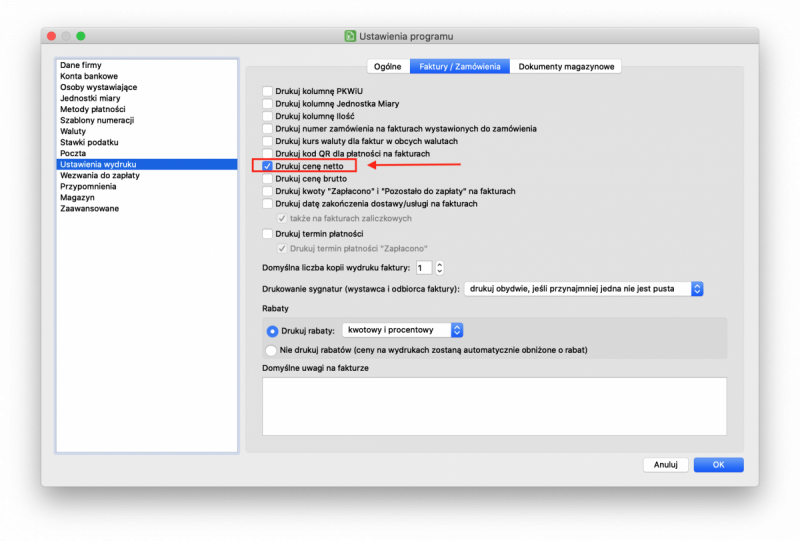

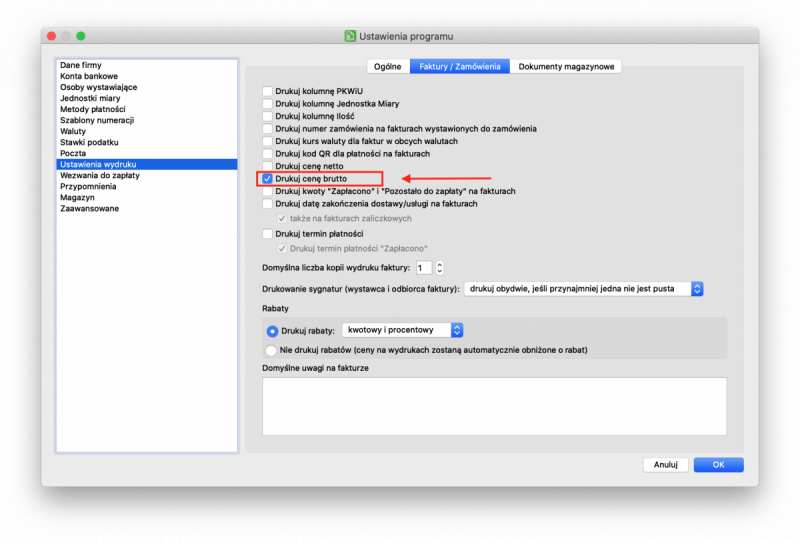

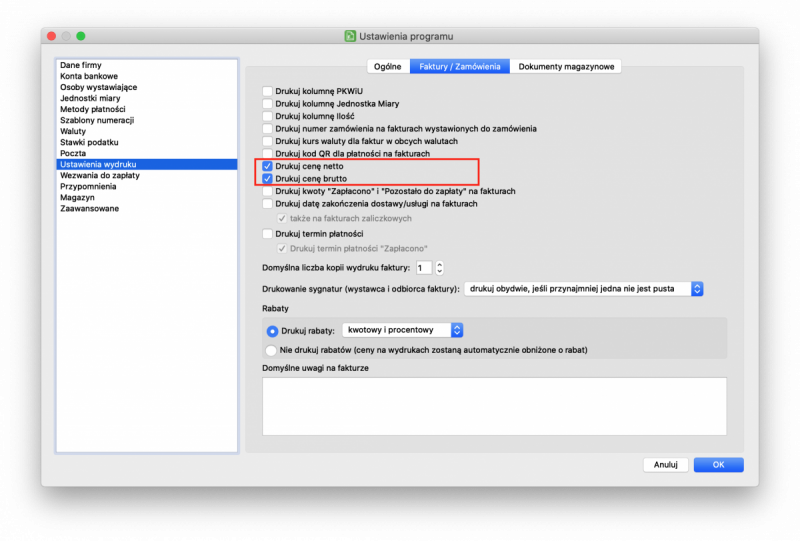

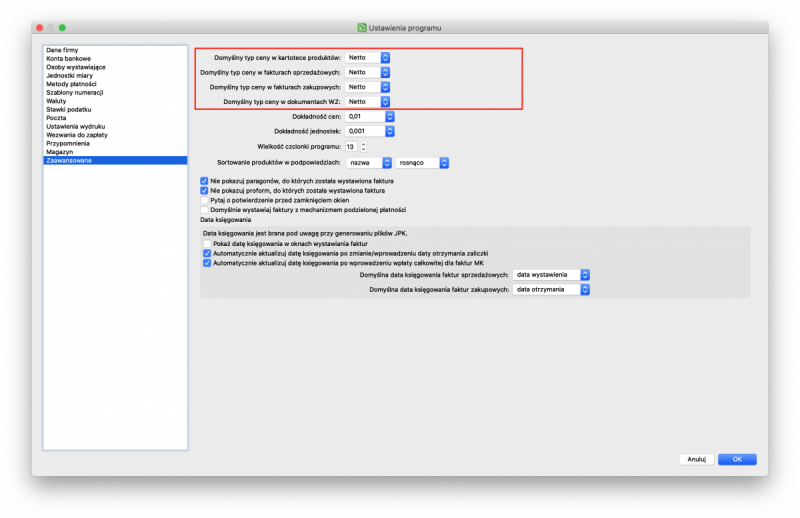

Jak skonfigurować schematy obliczania podatku VAT w programie FakturaLight?

Sposób obliczania podatku VAT można ustawić globalnie w Ustawieniach programu, dla każdego dokumentu osobno.

Podczas wprowadzania danych w formularzu faktury, ceną bazową do obliczeń będzie ta skonfigurowana domyślnie.

W dowolnym momencie można ją zmienić wybierając z listy.

Wybór metody obliczeń może wpłynąć na ewentualne różnice w końcowych kwotach dokumentów, o których pisaliśmy wcześniej. Dlatego zalecamy dodatkowe ustawienia treści wydruku: