Ustawa o VAT definiuje fakturę jako dokument w formie papierowej lub w formie elektronicznej zawierający dane wymagane ustawą i przepisami wydanymi na jej podstawie, natomiast faktura elektroniczna to faktura w formie elektronicznej wystawiona i otrzymana w dowolnym formacie elektronicznym. Kto może wystawić taki dokument sprzedażowy, co na nim umieścić i ile ma na to czasu? Zanim przejdziemy do omawiania poszczególnych elementów faktury, zacznijmy od odpowiedzi na jedno z powyższych pytań, dotyczące uprawnionego podmiotu do wystawienia dokumentu sprzedażowego. Jest ono bardzo istotne, ponieważ w razie kontroli skarbowej na przedsiębiorcę, który zaksięgował fakturę wystawioną przez nieuprawniony podmiot, nałożone będzie wyższe zobowiązanie podatkowe.

Kto jest uprawniony do wystawienia faktury?

Podatnik zgodnie z obowiązującym prawem, od podatku należnego („należy się” Urzędowi Skarbowemu), odlicza podatek naliczony (naliczony przez sprzedającego) określony w fakturach kosztowych. Jednak kiedy dokument kosztowy został wystawiony przez nieuprawnionego lub nieistniejącego kontrahenta, wówczas takie faktury nie dają przedsiębiorcy prawa do obniżenia podatku należnego. Skutkiem czego będzie wyższa danina na rzecz Skarbu Państwa.

1. Podmiotem uprawnionym do wystawienia faktury jest każdy podatnik VAT (definicja podatnika VAT jest zawarta w Ustawie o VAT w Dziale III „Podatnicy, płatnicy i przedstawiciele podatkowi”, Rozdział 1 „Podatnicy i płatnicy ” ), czyli w skrócie każdy przedsiębiorca, który:

- jest zarejestrowany jako podatnik VAT czynny

- jest zwolniony z VAT bez względu na to czy dokonał w US rejestracji na druku VAT-R czy też nie

- wykonuje samodzielnie działalność gospodarczą

2. Faktura może być także wystawiona przez inne jednostki organizacyjne, które na mocy innych przepisów nie prowadzą działalności gospodarczej, a dokonują sprzedaży oraz świadczą usługi (np. stowarzyszenia, fundacje).

3. Fakturę na rzecz podatnika może wystawiać w jego imieniu również osoba przez niego upoważniona, w szczególności wybrany przedstawiciel podatkowy (szerzej na temat ustanawiania przedstawiciela podatkowego można przeczytać w Ustawie o VAT w Dziale III „Podatnicy, płatnicy i przedstawiciele podatkowi”, Rozdział 2 „Przedstawiciele podatkowi” ).

4. Fakturę może również wystawić sam nabywca towarów i usług. Jednak w przepisach określony jest warunek, który musi być spełniony. Należy zawrzeć umowę, w której upoważnia się nabywcę do wystawiania faktur w imieniu i na rzecz dostawcy oraz powinna być określona procedura zatwierdzania poszczególnych faktur przez dostawcę. Nabywca może wystawiać w imieniu i na rzecz sprzedawcy jedynie faktury dokumentujące:

- dokonanie przez podatnika sprzedaży na rzecz tego podmiotu

- przekazanie całości lub części zapłaty przed dokonaniem sprzedaży

- dostawy towarów i świadczenia usług dokonywanych przez „polskiego” podatnika, w przypadku gdy miejscem świadczenia jest terytorium państwa trzeciego

5. Fakturę w imieniu podatnika - dłużnika mogą także wystawiać organy egzekucyjne (określone w ustawie o postępowaniu egzekucyjnym w administracji) oraz komornicy sądowi (wykonujący czynności egzekucyjne w rozumieniu kodeksu postępowania cywilnego ). Fakturę wystawia się, jeżeli na dłużniku spoczywa obowiązek podatkowy związany ze sprzedażą towarów. Faktura taka powinna zawierać nazwę i adresy organów egzekucyjnych, natomiast jako sprzedawcę podaje się dłużnika.

Ile mamy czasu na wystawienie faktury?

W Ustawie o VAT (Dział XI „Dokumentacja”, Rozdział 1 „Faktury”, Art.106i) są opisane wszystkie terminy wystawiania faktury, w zależności od rodzaju prowadzonej działalności oraz innych okoliczności. Poniżej zamieszczamy omówienie rozdziału związanego z terminem przygotowania dokumentacji sprzedażowej.

1. Zacznijmy od klasycznego przypadku, kiedy najpierw następuje sprzedaż. Wówczas podatnik VAT po wykonaniu usługi lub dostarczeniu towaru musi wystawić fakturę kontrahentowi nie później niż 15-ego dnia miesiąca następnego po miesiącu dokonania dostawy tego towaru lub wykonania tej usługi.

2. Jeżeli nabywca wpłacił część lub całość wartości zakupu przed otrzymaniem zamówionego towaru lub zakupionej usługi, wówczas podatnik wystawia fakturę (zwaną także fakturą zaliczkową) nie później niż 15-ego dnia miesiąca następującego po miesiącu, w którym otrzymał całość lub część zapłaty od nabywcy. Wyjątek stanowi zapłata za dostawę towarów lub czynności, dla których obowiązek podatkowy powstaje w chwili wystawienia faktury z tytułu dostawy energii elektrycznej, cieplnej lub chłodniczej i gazu przewodowego oraz świadczenia usług telekomunikacyjnych, ochrony osób, dozoru, ochrony i przechowywania mienia, stałej obsługi prawnej i biurowej, najmu, dzierżawy, leasingu, jak również usług wymienionych w załączniku nr 3 do ustawy o VAT z poz. 140-153,174,175 (więcej na ten temat mówi Art.19 ust.5 pkt 4 ustawy o VAT).

3. Podatnik na wystawienie faktury ma nie więcej niż:

- 30 dni od dnia wykonania usługi, kiedy świadczy usługi budowlane lub budowlano-montażowe.

- 60 dni od dnia wydania dostawy drukowanych gazet, książek, magazynów i czasopism z wyjątkiem map i ulotek.

- 90 dni od dnia realizacji działań polegających na drukowaniu gazet, książek, magazynów i czasopism z wyjątkiem zakupu zagranicznych usług, gdzie VAT zobowiązany jest rozliczyć w kraju nabywca, do których stosuje się art. 28b ustawy o VAT.

- 120 dni od dnia wydania dostawy drukowanych gazet, książek, magazynów i czasopism z wyjątkiem map i ulotek, jeżeli w umowie uzgodniono rozliczenie zwrotów wydawnictw.

- Dzień upływ terminu płatności w przypadku dostawy energii elektrycznej, cieplnej lub chłodniczej i gazu przewodowego oraz świadczenia usług telekomunikacyjnych, ochrony osób, dozoru, ochrony i przechowywania mienia, stałej obsługi prawnej i biurowej, najmu, dzierżawy, leasingu, jak również usług wymienionych w załączniku nr 3 do ustawy o VAT z poz. 140-153,174,175 z wyjątkiem zakupu zagranicznych usług, gdzie VAT zobowiązany jest rozliczyć w kraju nabywca, do których stosuje się art. 28b ustawy o VAT.

4. Jeżeli nabywca otrzymał towar w opakowaniu zwrotnym i z góry pokrył koszt tego opakowania lub gdy w umowie ustalono wysokość kaucji za to opakowanie, to tej kaucji nie wlicza się do podstawy opodatkowania w fakturze sprzedażowej. W przypadku, gdy nabywca nie zwróci opakowania zwrotnego, wówczas podatnik wystawia fakturę obciążającą dostawcę w wysokości umówionej lub otrzymanej kaucji. Przedsiębiorca sporządza dokument najpóźniej 7-ego dnia od określonego w umowie dnia zwrotu lub 60-ego dnia od dnia wydania opakowania, jeśli nie określono w umowie terminu zwrotu opakowania.

5. Jeżeli podatnik korzysta ze zwolnienia z VAT na podstawie obowiązujących przepisów w związku z wartością sprzedaży nie przekraczającą 150 tys. zł w skali roku lub wykonuje czynności zwolnione z VAT, nie ma obowiązku wystawiania faktur. Nie znaczy to jednak, że podatnik wykonujący czynności zwolnione z VAT nie może ich wystawiać. Pozostawia się to do decyzji podatnika. Jednak na żądanie nabywcy złożone w ciągu 3 miesięcy, licząc od końca miesiąca, w którym dokonano sprzedaży towarów lub usług bądź otrzymano część lub całość zapłaty, dostawca prowadzący działalność gospodarczą ma obowiązek dokonaną sprzedaż udokumentować fakturą. Ile czasu ma dostawca na wystawienie faktury? To zależy, kiedy zgłoszono chęć otrzymania takiej faktury. Jeżeli żądanie zostało zgłoszone w miesiącu sprzedaży, wówczas obowiązuje podstawowy termin wystawienia faktury (do 15-ego dnia następnego miesiąca). Jeżeli natomiast żądanie wystawienia faktury zostało zgłoszone po upływie miesiąca, w którym nastąpiła sprzedaż lub zapłata, podatnik na wystawienie faktury ma czas do 15 dni od dnia zgłoszenia żądania. Jeżeli nabywca poprosi sprzedawcę o fakturę po upływie 3 miesięcy licząc od końca miesiąca, w którym dokonano sprzedaży towarów lub usług bądź otrzymano część lub całość zapłaty, przedsiębiorca może grzecznościowo wystawić fakturę na żądanie nabywcy, jednak nie jest już do tego zobligowany przepisami prawa.

6. Podatnik nie może wystawić faktury wcześniej niż 30-ego dnia przed dokonaniem dostawy towaru lub wykonania usługi oraz otrzymaniem całości lub części zapłaty przed sprzedażą towaru lub usług. Ten przepis nie dotyczy wystawiania faktur w zakresie dostawy i świadczenia usług o których mowa w 19a ust. 3, 19a ust. 4 oraz 19a ust.5 pkt 4, jeżeli na tej fakturze są zawarte informacje dotyczące okresu rozliczeniowego.

Jakie elementy muszą znaleźć się na fakturze?

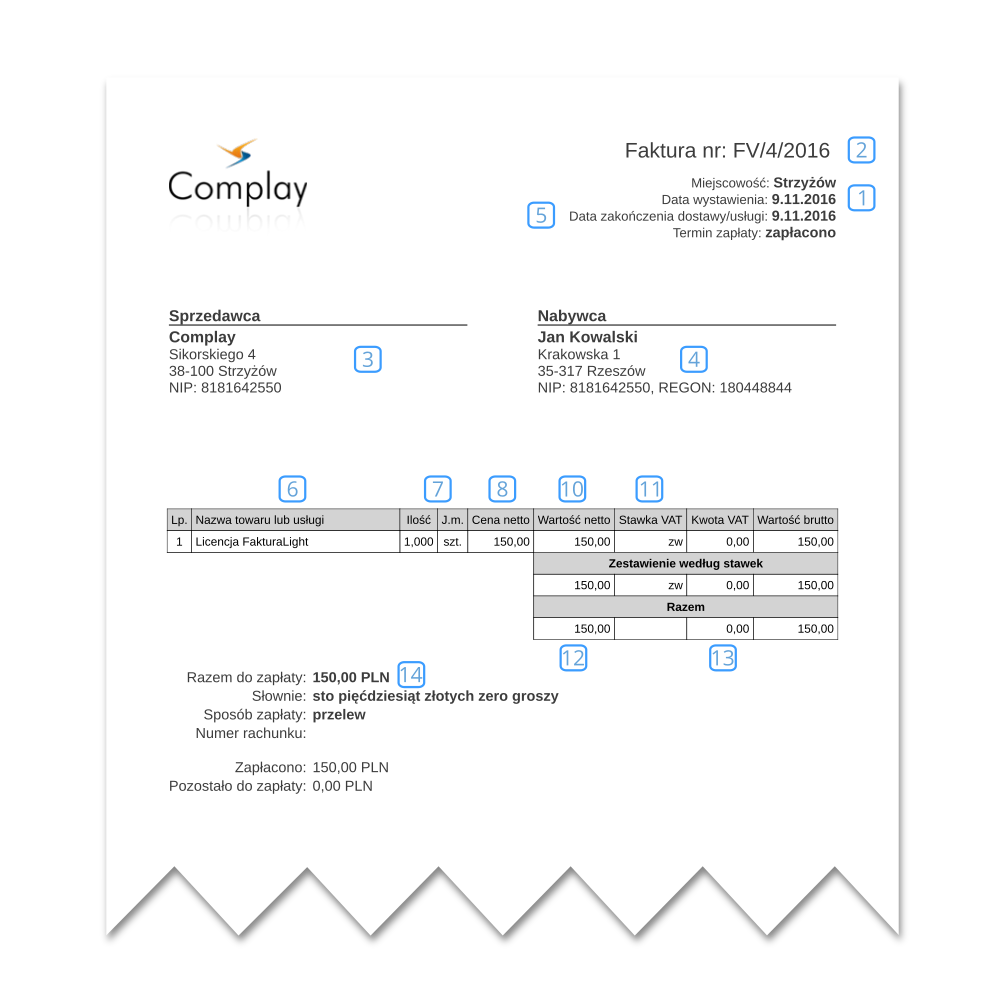

Na temat obowiązkowych pozycji jakie podatnik powinien zamieścić na fakturze przeczytamy w Art.106e ustawy o VAT. W opracowaniu publikujemy analizę tego artykułu ustawy. Jak można łatwo zauważyć na dokumencie sprzedażowym wcale nie musi być umieszczony napis „faktura”, aby na jego podstawie móc zaliczyć poniesiony wydatek do kosztów uzyskania przychodu. Wystarczy, aby posiadał charakterystyczne cechy określone w ustawie. Wystawca dokumentu powinien go sporządzić w dwóch egzemplarzach po jednym dla każdej ze stron, przy czym nie musi oznaczać, który z nich jest oryginałem, a który kopią. W szczególnych przypadkach fakturę należy sporządzić w trzech egzemplarzach.

Poniższe elementy powinny się obowiązkowo znaleźć na dokumencie sprzedażowym:

- data wystawienia

- kolejny unikatowy numer

- dane podatnika: imię i nazwisko lub nazwa oraz adres, numer NIP lub NIP poprzedzony dwuliterowym kodem

- dane nabywcy towarów lub usług: imię i nazwisko lub nazwa oraz adres, numer NIP lub NIP poprzedzony dwuliterowym kodem

- datę realizacji dostawy towarów/wykonania usługi lub datę otrzymania zapłaty (przed otrzymaniem zamówionego towaru lub zakupionej usługi), jeśli taka data różni się od daty wystawienia faktury

- nazwę sprzedanego artykułu lub usługi

- jednostkę miary oraz liczbę dostarczanego towaru lub zakres usług

- cenę jednostkową netto (bez kwoty podatku)

- kwoty wszelkich zniżek czy rabatów, jeśli nie uwzględniono ich w cenie jednostkowej netto

- wartość sprzedaży netto

- stawkę podatku

- sumę wartości sprzedaży netto, sklasyfikowaną według poszczególnych stawek podatku ze sprzedażą zwolnioną włącznie

- sumę podatku od wartości netto z podziałem na poszczególne stawki podatku

- kwotę należności ogółem

DODATKOWE ELEMENTY

W szczególnych przypadkach na dokumencie sprzedażowym należy umieścić dodatkowe informacje.

15. Dopisek „Metoda kasowa” umieszczają:

- Mali podatnicy, u których obowiązek podatkowy za sprzedaż towarów lub usług powstaje z dniem otrzymania całości lub części zapłaty na rzecz podatnika zarejestrowanego jako podatnik VAT czynny lub z dniem otrzymania całości lub części zapłaty jednak nie później niż 180-ego dnia od dnia wydania towaru lub wykonania usługi na rzecz innego podmiotu.

Przed rozpoczęciem stosowania metody kasowej należy pisemnie powiadomić naczelnika US w odpowiednim terminie. - Podatnicy, u których obowiązek podatkowy powstaje zgodnie z chwilą otrzymania całości lub części zapłaty z tytułu wydania towarów komisantowi na podstawie umowy komisu, przeniesienia własności towarów z nakazu organu władzy publicznej lub podmiotu działającego w jego imieniu w zamian za odszkodowanie, dokonywanej dostawy towarów w trybie egzekucji, świadczenia usług na zlecenie sądów lub prokuratury związanych z postępowaniem sądowym lub przygotowawczym oraz świadczenia usług zwolnionych od podatku zgodnie z art. 43 ust. 1 pkt 37-41.

16. Należy umieścić napis „Samofakturowanie”, jeżeli w imieniu sprzedawcy dokument sprzedażowy sporządza nabywca towarów lub usług. Przepisy określają warunki, jakie musi być spełnione, aby nabywca mógł wystawić taki dokument. Kontrahenci zawierają umowę, w której nabywca jest upoważniony do wystawiania faktur w imieniu i na rzecz dostawcy oraz określają procedurę zatwierdzania poszczególnych faktur przez dostawcę.

17. Frazę "odwrotne obciążenie" umieszcza nabywca towarów lub usług w sytuacji, gdy on sam jest obowiązany do rozliczenia podatku. Wystawcą takich faktur mogą być jedynie firmy zarejestrowane jako podatnicy VAT czynni, w odniesieniu do sprzedaży towarów wymienionych w załączniku nr 11 do ustawy o VAT. Na dokumencie sprzedażowym można pominąć stawkę podatku, sumę wartości sprzedaży netto oraz sumę podatku.

18. Podatnik przedmiotowo lub podmiotowo zwolniony z VAT ma obowiązek na wystawionym dokumencie sprzedażowym wskazać przepis ustawy lub aktu, przepis dyrektywy 2006/112/WE lub innej podstawy prawnej, na podstawie którego stosuje zwolnienie od podatku. Na wystawionej fakturze nie ma obowiązku umieszczania następujących pozycji: stawki podatku, sumy wartości sprzedaży netto oraz sumy podatku.

19. Podmioty świadczące usługi turystyki, dla których podstawę opodatkowania stanowi kwota marży, powinny dodatkowo umieścić na fakturze wyrazy "procedura marży dla biur podróży". Nie ma obowiązku umieszczania na dokumencie sprzedażowym ceny jednostkowej netto, kwoty zniżek czy rabatów, wartości sprzedaży netto, stawki podatku, sumy wartości sprzedaży netto czy sumy podatku.

20. W przypadku dostawy towarów używanych, dzieł sztuki, przedmiotów kolekcjonerskich i antyków, dla których podstawę opodatkowania stanowi marża, faktura nie musi zawierać ceny jednostkowej netto, kwoty zniżek czy rabatów, wartości sprzedaży netto, stawki podatku, sumy wartości sprzedaży netto czy sumy podatku, natomiast powinna znaleźć się adnotacja "procedura marży - towary używane", "procedura marży - dzieła sztuki" lub "procedura marży - przedmioty kolekcjonerskie i antyki".

21. Jeśli fakturę w imieniu i na rzecz dłużnika przy sprzedaży towarów w trybie licytacji wystawiają organy egzekucyjne lub komornicy sądowi wykonujący czynności egzekucyjne w rozumieniu przepisów kodeksu postępowania cywilnego, wówczas należy umieścić nazwę i adres organu egzekucyjnego lub imię i nazwisko komornika sądowego oraz jego adres oraz dane podatnika - imię i nazwisko lub nazwę dłużnika i adres. Taki dokument sprzedażowy sporządza się w trzech egzemplarzach.

22. Jeśli fakturę w imieniu i na rzecz podatnika wystawia przedstawiciel podatkowy, należy podać jego dane (nazwę lub imię i nazwisko, adres oraz numer NIP).

23. Jeśli mamy do czynienia z wewnątrzwspólnotową dostawą nowych środków transportu należy wstawić datę dopuszczenia środka transportu do użytku. Dokument sprzedażowy należy również uzupełnić o przebieg pojazdu (w przypadku pojazdów lądowych o których mowa w ustawie o VAT w art. 2 pkt 10a), liczbę godzin roboczych używania nowego środka transportu (w przypadku jednostek pływających, o których mowa w art. 2 pkt 10 lit. b, oraz statków powietrznych, o których mowa w art. 2 pkt 10 lit. c).

Dodano 02.01.2017

24. Od 1 stycznia 2017r. każda jednostka samorządu terytorialnego ma obowiązek stosowania przepisów ustawy o centralizacji rozliczeń VAT. Wszystkie otrzymane faktury dotyczące wydatków urzędów obsługujących gminę oraz przez nich księgowane, muszą bezwzględnie w pozycji „nabywca" zawierać NIP oraz dane identyfikacyjne gminy.

Natomiast informacje o odbiorcy towarów lub usług, czyli dane jednostki działającej w imieniu gminy (np. szkoły) również muszą być podane w tej fakturze jako dodatkowe informacje. Umieszcza się je w pozycji odbiorca faktury.